*) см. также: “орговые индикаторы InstaForex по BTC

риптовалютный рынок переживает один из самых сложных периодов за последние годы. Ѕиткоин (BTC), достигнув исторических максимумов около 125000.00 долларов в окт€бре 2025 года, с тех пор потер€л более 45% своей стоимости и торгуетс€ в районе 66000.00 Ц 68000.00. Ёфир (ETH) также демонстрирует глубокую коррекцию, двига€сь сегодн€ в районе отметок 1900.00 Ц 1980.00. »нвесторы задаютс€ главным вопросом: это дно или падение продолжитс€?

ћежду тем, участники рынка, в том числе рынка криптоактивов, ждут публикации (в 13:30 GMT) €нварского индекса потребительских цен (CPI). ќжидаетс€ замедление инфл€ции с 2,7% до 2,5% в годовом выражении. ≈сли данные совпадут с прогнозом или окажутс€ ниже, это может ослабить давление на ‘–— и дать рынку передышку. ѕоказатель 2,4% и ниже будет восприн€т как крайне позитивный дл€ рынков рискованных активов. Ќапротив, цифра выше 2,7% усилит опасени€ по поводу ставок и спровоцирует новую волну распродаж, предположили мы в нашем сегодн€шнем обзоре ЂS&P500: испытание волатильностью в ожидании данных по инфл€цииї.

ƒавление макроэкономической среды. лючевым фактором, определ€ющим динамику крипторынка, остаютс€ ожидани€ по монетарной политике ‘едеральной резервной системы (‘–—) —Ўј. –ынки не ожидают снижени€ процентных ставок до первого заседани€ FOMC под председательством евина ”орша, намеченного на середину июн€. ¬ услови€х сохранени€ высокой стоимости денег инвесторы предпочитают уходить в традиционные защитные активы, такие как золото, вместо рискованных цифровых активов.

ризис довери€ к ETF. ќдним из главных катализаторов распродаж стало поведение инвесторов в спотовые биткоин-ETF. — момента пика в окт€бре 2025 года объем активов под управлением фондов сократилс€ почти на 100000 BTC. —редн€€ цена покупки ETF составл€ет около 90000 долларов, что означает нереализованные убытки примерно в 25% дл€ многих институциональных инвесторов. ¬ такой ситуации они предпочитают сокращать экспозицию, а не Ђпокупать на паденииї.

риптоаналитики предупреждают, что распродажа может продолжитьс€, и в ближайшие мес€цы мы, веро€тно, увидим Ђфинальную капитул€циюї цифровых активов.

–егул€торна€ неопределенность. ќтсутствие четкой нормативной базы, особенно в —Ўј, продолжает сдерживать приток новых институциональных инвесторов. ’от€ прогресс наблюдаетс€ (обсуждаютс€ законопроекты GENIUS и CLARITY), рынок нуждаетс€ в конкретных решени€х.

ѕрогнозы: от Ђкриптозимыї до долгосрочного оптимизма

ћедвежий сценарий: в ожидании падени€ биткоина до 50000.00, а эфира Ч до 1400.00 в ближайшие мес€цы. ѕо данным на 2 феврал€ 2026 года, на Polymarket веро€тность падени€ биткоина в 2026 году ниже 65000.00 оценивалась в 72%. ќбъЄм ставок по этому сценарию приблизилс€ к $1 млн.

¬еро€тность падени€ биткоина до 55000.00 оцениваетс€ в 74% (на текущий момент), а до 50000.00 Ч в 63%, но на возвращение к 100000.00 до конца года Ч в 54%. ƒл€ эфира веро€тность снижени€ до 1500.00 составл€ет 72%.

Ѕычий сценарий: аномали€ и пройденное дно. —уществует и альтернативна€ точка зрени€: февральское падение биткоина было аномалией, и рынок уже прошел дно. ѕо этому мнению, структура рынка фундаментально изменилась из-за роста роли ETF-инструментов и интеграции с традиционными финансами. —реди факторов, которые могут стать основой дл€ восстановлени€, выдел€ютс€:

- развитие агентного финансировани€ (на примере Coinbase);

- рост институционального сектора DeFi (как в случае с BlackRock и Uniswap);

- прогресс в сфере квантовых рисков;

- ускорение токенизации реальных активов.

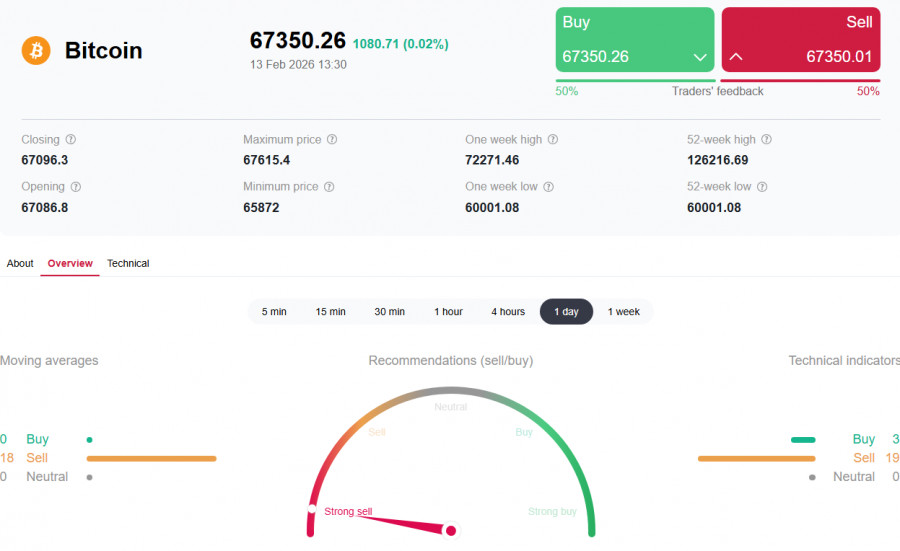

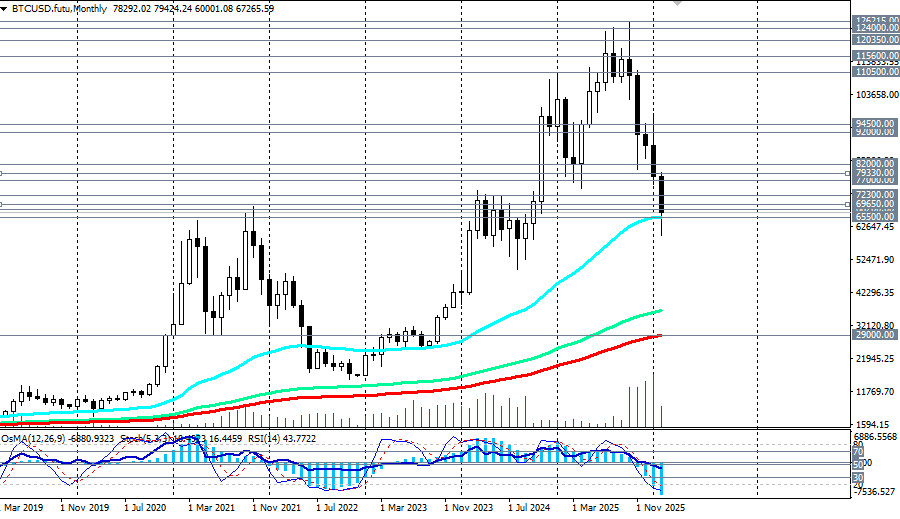

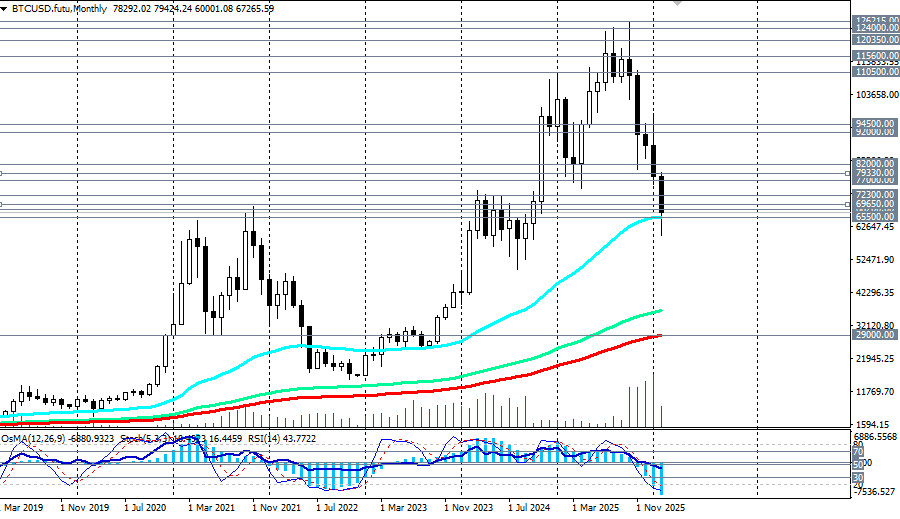

“ехническа€ картина

ѕосле резкого падени€ 5 феврал€ ниже 60000.00 биткоин частично восстановилс€ до уровней 68000.00 Ц 70000.00, однако остаетс€ значительно ниже €нварских средних значений (около 83000.00).

лючевые уровни дл€ BTC/USD

- ѕоддержка: 68200.00 (≈ћј200 на недельном графике), 65500.00 (≈ћј50 на мес€чном графике), 60000 (психологический уровень), 55000.00, 50000.00.

- —опротивление: 70000.00, 72000.00, 77000.00 (≈ћј144 на недельном графике), 79330.00 (≈ћј200 на 4-часовом графике), 80000.00, 82000.00 (50-дневна€ скольз€ща€ средн€€).

¬ то же врем€, текущее снижение менее серьезно по сравнению с предыдущими циклами. ¬ отличие от крахов 2022 года (Terra/Luna и FTX), в этот раз не произошло обрушени€ крупных криптоплатформ, что свидетельствует о возросшей зрелости и устойчивости класса активов, говор€т криптоаналитики.

ѕерспективы: структурные драйверы роста

Ќесмотр€ на пессимистичные краткосрочные прогнозы, долгосрочные перспективы крипторынка остаютс€ позитивными.

- »нституциональна€ интеграци€. ETF продолжат играть ключевую роль в доступе институциональных инвесторов к цифровым активам: регул€торна€ €сность постепенно улучшаетс€, что снижает ключевой барьер дл€ участи€ крупных игроков.

- –азвитие экосистемы Ethereum. јктивность вокруг Ethereum растет через стейблкоины, токенизацию и ускорение расчетов по транзакци€м. Ѕольшинство стейблкоинов построены на сети Ethereum, и их легитимизаци€ через законодательные инициативы (GENIUS Act) создает растущую базу покупателей дл€ казначейских облигаций —Ўј.

- “окенизаци€ реальных активов. Ёто направление становитс€ одним из главных драйверов следующего цикла роста. “окенизаци€ фондов денежного рынка (как в случае с BlackRock BUIDL на Uniswap) и потенциально облигаций открывает новые возможности дл€ повышени€ эффективности рынков капитала за счет мгновенных расчетов.

ƒолгосрочные оптимистичные прогнозы: 500000.00 за биткоин и 40000.00 за эфир на конец 2030 года, т.к. тенденции использовани€ и структурные драйверы остаютс€ незыблемыми. апитализаци€ крипторынка в следующие 10 лет может вырасти в 10Ц20 раз.

«аключение

рипторынок проходит через фазу болезненной, но, возможно, необходимой коррекции. раткосрочные перспективы остаютс€ туманными и сильно завис€т от макроэкономической конъюнктуры и действий ‘–—. ќднако структурные изменени€ Ч институциональна€ интеграци€ через ETF, развитие DeFi, токенизаци€ реальных активов Ч создают фундамент дл€ следующего долгосрочного цикла роста.

»нвесторам стоит готовитьс€ к периоду повышенной волатильности, рассматрива€ возможное падение к 50000.00 Ц 55000.00 как потенциальную зону дл€ долгосрочного накоплени€, но с пониманием, что точное дно предсказать невозможно. лючевыми сигналами дл€ разворота тренда станут: см€гчение риторики ‘–—, прогресс в регулировании криптовалют в —Ўј и возобновление устойчивого притока средств в ETF.